股市如何配资炒股 昆仑联通转战北交所圈钱?欲募资买房扩员近翻倍但营收负增长 现金分红给董事长炒股

发布日期:2024-08-20 07:53 点击次数:128

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

在如今的金融市场中,投资者越来越注重安全性和稳健性。而安全股票配资门户则成为了投资者们的首选,因为它能够提供无忧的投资环境,实现稳健的增值。

出品:新浪财经上市公司研究院

文/夏虫工作室

核心观点:昆仑联通IPO转战北交所尽管将补流项目剔除,但募资必要性或仍然存疑,一方面,公司此次募资买房并计划扩员近翻倍,但公司营收却开始负增长,募资项目又是否合理?另一方面,公司的研发显著低于同行,业务模式被指为“中间商”,其创新属性又是否匹配北交所定位?

近日,昆仑联通IPO转战北交所引发关注。

此前,公司于2023年6月29日欲在上交所主板,但公司在2024年3月撤回材料。在撤单3个月后,昆仑联通便迅速在北交所发起IPO申请并获受理。

公司此次北交所募资金额由此前主板的5.38亿元下调至4.58亿元。值得注意的是,在北交所募投项目,公司将此前的募资补流项目剔除。

尽管目前公司剔除了募投补流,但从业务增长逻辑与创新属性上,公司募投必要性或仍然存疑。

募投必要性存疑?募资扩员营收却负增长 创新性足不足

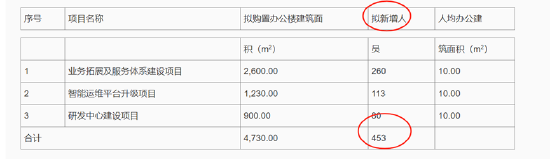

本次发行上市,昆仑联通拟募资4.58亿元,其中2.72亿元用于业务拓展及服务体系建设项目、1亿元用于智能运维平台升级项目、0.86用于研发中心建设项目。

需要指出的是,“业务拓展及服务体系建设项目”和“智能运维平台升级项目”均涉及商业房产购置。在主板上市是,这两大项目被指出现实施内容差异不清晰。募资必要性是否可疑?

首先,募资买房扩员营收却负增长。

对于购置房产,公司称,公司的业务主要为针对企业不同发展阶段的IT基础架构建设需求,提供IT基础架构解决方案、IT运维服务和IT增值供货服务,其中IT基础架构解决方案包括数字化办公解决方案、云计算解决方案和信息安全解决方案。公司目前处于高速发展阶段,且所处行业属于人才密集型行业,需要的软件开发、人工智能、大数据、测试等人才数量较多。考虑到公司目前租用的可实际作为办公区域使用的办公面积情况,及公司目前人员增长的现状,公司的办公区域将不能满足未来募投项目新增人员的办公、研发、测试需求,因此,需要购置新的房产以顺利开展募投项目并保障人员的稳定性。

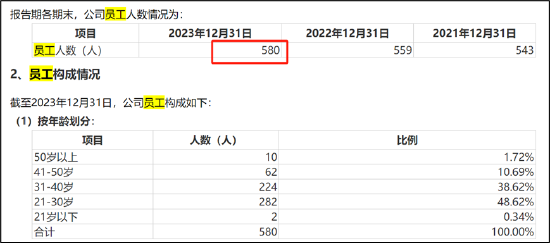

根据公司历史数据测算,公司此次募投项目购置房产拟新增人员为453人。需要指出的是,目前,公司员工规模为560人。

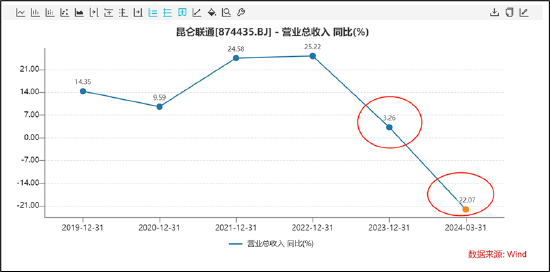

值得注意的是,公司的营收增速出现大幅波动,出现持续下滑态势,22年增速超25%,23年却骤降至3.26%,24年一季度却大幅下滑22.07%。在这种业务趋势下,公司募资买房产扩员又是否匹配业务趋势?募资理由又是否合理?

需要指出的是,公司的员工持续增长,但公司的员工增长似乎与营收增长不太匹配。22年公司营收增速超25%,而员工增幅仅为2.95%;23年营收增速仅为3.26%,而员工增幅却增至3.76%。

其次,公司研发显著低于行业水平,创新性足不足?

在IPO动态平衡下,IPO上市标的质量显得尤为重要,而北交所对创新属性更加看重。值得注意的是,公司的研发水平显著低于行业水平却称要募资投研发。该研发募投项目是否存圈钱嫌疑?

报告期内,公司研发费用3106.59万元、3528.02万元、3423.15万元,占营业收入的比重分别为1.88%、1.71%、1.6%,同行业可比公司平均值则为4.59%、5.09%、5.16%。可以看出,公司不仅低于行业平均水平,同时行业研发投入占比持续增长下,公司研发投入却下滑。

此外,昆仑联通与其他同行可比企业相比,研发人员占比、软件著作权数量同样落后。以2022年末为例,昆仑联通的研发人员占比17.35%,软件著作权数量为115件,同行业可比公司平均值分别是28.24%、528件。

研发投入低背后或折射其商业模式含金量。据招股书介绍,昆仑联通是一家专业的IT基础架构解决方案提供商,针对企业不同发展阶段的IT基础架构建设需求,提供IT基础架构解决方案、IT运维服务和IT增值供货服务,其中IT基础架构解决方案占公司收入近8成。业内人士表示,昆仑联通实际扮演的是向原厂采购软硬件再向下游客户销售的中间代理商角色。报告期内,公司的营收分别为16.51亿元、20.67亿元、21.34亿元,同期净利仅为0.78亿元、0.9亿元及1.02亿元。公司净利率不足5%,其真实盈利能力可想而知。

先分红后募资背后:董事长炒股理财

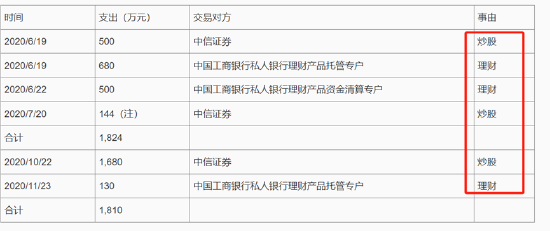

值得注意的是,公司出现先分红后募资现象。根据公司第一版申报材料,2020年度,公司现金分红近亿元,其主要流向实控人。

招股书显示,胡衡沅先生直接持有公司2,425.68万股股份,占公司股本总额的33.69%,同时胡衡沅先生为公司股东昆仑合伙(持有公司1,077.84万股股份,持股比例为14.97%)的执行事务合伙人。胡衡沅与昆仑合伙签署《一致行动人协议》,胡衡沅代表昆仑合伙在公司股东大会上进行投票表决,且其代表昆仑合伙投票的表决结果与其自身保持一致。胡衡沅先生合计控制公司48.66%的股份,为公司的控股股东、实际控制人。

胡衡沅分别于2020年6月28日收到1,683.42万元、7月13日至7月16日收到131.05万元、10月19日收到1,683.42万元、11月10日至11月13日收到131.05万元,累计3,628.94万元,其分红资金去向主要为炒股以及理财。

此外,公司的应收款维持高位。报告期各期末,公司应收账款账面余额分别为3.63亿元、6.28亿元和5.72亿元,占同期营业收入的比例分别为21.96%、30.37%和26.81%。值得注意的是,公司的应收账款周转率急剧下滑,报告期内,其分别为6.01次/年、4.46次/年以及3.80次/年。

公司应收款持续下滑下大客户经营质量或也决定了公司未来是否存在回款风险。公司第一大客户为蔚来汽车。

需要指出的是,蔚来汽车仍处于持续亏损,且业绩承压状态。6月6日晚蔚来发布的2024年一季报披露,公司一季度营收约99.1亿元,同比下滑7.2%;净亏损51.85亿元,同比扩大9.4%。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:公司观察股市如何配资炒股